Định giá cổ phiếu ngân hàng: VCB cùng ACB vững vàng đầu bảng

Chứng khoán Yuanta Việt Nam vừa có báo cáo cập nhật triền vọng ngành ngân hàng theo mô hình Camel 2024 với điểm nhấn ACB và VCB vẫn giữ vị trí top 2 ngân hàng có chất lượng cao nhất.

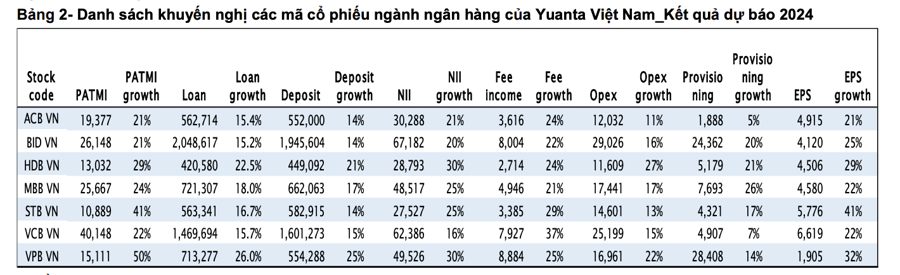

Thống kê của Yuanta, tổng lợi nhuận sau thuế của cổ đông công ty mẹ năm 2023 của 28 ngân hàng niêm yết đạt 204 nghìn tỷ đồng tăng 4%. Trong số 7 ngân hàng trong danh mục khuyến nghị, có 6 ngân hàng có mức tăng trưởng lợi nhuận năm 2023 dương, bao gồm STB +53%, HDB +30%, BID +18%, MBB +18%, ACB +17% và VCB +11%. Ngoại trừ VPB với lợi nhuận giảm 45%, nguyên nhân chủ yếu đến từ FE Credit.

|

Theo Yuanta, năm 2024, thu nhập lãi ròng sẽ trở thành động lực chính của ngành ngân hàng dựa trên kỳ vọng về mức tăng trưởng tín dụng cao và chi phí vốn giảm. Yuanta kỳ vọng tăng trưởng tín dụng sẽ đạt 15% trong năm 2024.

Chất lượng tài sản ngành suy giảm vào năm 2023, nhưng lạc quan về sự cải thiện trong năm 2024 nhờ vào kỳ vọng về phục hồi kinh tế và môi trường lãi suất thấp. Tỷ lệ nợ xấu có thể đạt đỉnh trong bối cảnh môi trường lãi suất thấp và khả năng gia hạn của Thông tư 02.

Dù các ngân hàng đã áp dụng cùng lúc nhiều chính sách dự phòng, nhưng tổng trích lập dự phòng của toàn ngành năm 2023 đã tăng 3% so với cùng kỳ năm ngoái. Áp lực trích lập dự phòng sẽ giảm bớt trong năm 2024 nhờ vào kỳ vọng chất lượng tài sản được cải thiện; tuy nhiên, các ngân hàng có tỷ lệ LLR thấp và tỷ lệ nợ xấu cao có thể sẽ cần phải tăng thêm chi phí dự phòng.

Thu nhập lãi ròng dự đoán sẽ là động lực chính cho lợi nhuận 2024 trong bối cảnh kỳ vọng tăng trưởng tín dụng được cải thiện và chi phí vốn thấp hơn. Đặc biệt đối với các ngân hàng tham gia vào việc tái cơ cấu những ngân hàng yếu kém, sẽ đạt được mức tăng trưởng tín dụng cao hơn bình quân ngành năm 2024 gồm HDB, MBB, VCB, VPB.

Xu hướng chính trong Q4/2023 là sự phục hồi của tỷ lệ CASA và chi phí huy động vốn giảm. Tỷ lệ CASA Q4/2023 tăng lên 22% số liệu tổng hợp 28 ngân hàng tăng 2,5 điểm phần trăm so với quý trước và tăng 80 điểm cơ bản so với năm trước. Kỳ vọng tỷ lệ CASA sẽ tiếp tục tăng trong năm 2024 trong bối cảnh lãi suất tiền gửi có kỳ hạn kém hấp dẫn.

"Chất lượng tài sản cũng được cải thiện nhẹ với tỷ lệ nợ xấu giảm xuống mức 1,94% giảm 30 điểm cơ bản so với quý liền kề trước đó nhưng tăng 35 điểm cơ bản so với cùng kỳ. Tỷ lệ nợ xấu có thể đạt đỉnh và sẽ giảm trong năm 2024 nhờ kỳ vọng lãi suất thấp giúp giảm gánh nặng trả nợ cho người đi vay và triển vọng kinh tế tốt hơn.

Mặc dù áp lực trích lập dự phòng có thể giảm bớt trong năm 2024, các ngân hàng, đặc biệt là những ngân hàng có tỷ lệ bao phủ nợ xấu thấp và tỷ lệ nợ xấu cao có thể cần tăng mức chi phí dự phòng", chuyên gia phân tích của Yuanta nhấn mạnh.

Yuanta cũng cập nhật mô hình định giá cho 7 ngân hàng nằm trong danh mục khuyến nghị, áp dụng mức chiết khấu thấp hơn và chuyển cơ sở định giá sang năm 2025.

|

Trong đó, VCB và ACB giữ vững thứ hạng số 1 & số 2 trong bảng xếp hạng ngân hàng theo mô hình CAMEL tại Q4/2023. Tỷ lệ nợ xấu của VCB và ACB thuộc hàng thấp nhất ngành, theo thứ tự là 0,98% và 1,21%. Ngoài ra, VCB còn nổi bật với tỷ lệ LLR cao nhất ngành, đạt mức 230% tính đến cuối Q4/2023.

Yuanta duy trì khuyến nghị mua đối với ACB, MBB, VCB, VPB và HDB. Tỷ suất sinh lời của cổ phiếu VPB kém xa so với các ngân hàng còn lại, tuy nhiên với mức định giá hiện tại thì cổ phiếu VPB có mức sinh lời tiềm năng khoảng 24% bao gồm cổ tức. Cổ phiếu VPB sẽ có những đợt tăng giá trên cơ sở những dự báo về sự phục hồi của FE Credit.

Định giá PB 2024E ngành ngân hàng ở mức 1,1x với ROE 2024E là 18%. Tham chiếu số liệu lịch sử, cổ phiếu ngành ngân hàng vẫn đang được giao dịch ở dưới mức PB trung bình 10 năm. Với kỳ vọng lợi nhuận được cải thiện trong năm 2024, Yuanta duy trì khuyến nghị về cổ phiếu ngành ngân hàng với dự báo ROE bình quân 2024 là 20% cho 7 ngân hàng trên.

Nguyên Nam