Khuyến nghị nóng từ Mirae Asset: ACB có là lựa chọn an toàn giữa biến động thị trường?

Công ty Chứng khoán Mirae Asset khuyến nghị tăng tỷ trọng cổ phiếu ACB với giá mục tiêu 27.900 đồng/cổ phiếu, tương đương lợi nhuận kỳ vọng 15,3%. Trong quý II/2024, ACB ghi nhận tổng tài sản tăng 7,1%, đạt 769,7 nghìn tỷ đồng. Lợi nhuận trước thuế đạt 4,5 nghìn tỷ đồng, tăng 13,8% so với cùng kỳ. Mặc dù chất lượng tài sản có suy giảm nhẹ, ACB vẫn duy trì mức nợ xấu thấp và kỳ vọng phục hồi biên lãi ròng trong nửa cuối năm.

Công ty CP Chứng khoán Mirae Asset (Việt Nam) vừa công bố báo cáo cập nhật về triển vọng của Ngân hàng TMCP Á Châu (ACB). Trong báo cáo, Mirae Asset tiếp tục khuyến nghị tăng tỷ trọng đối với cổ phiếu ACB với giá mục tiêu 27.900 đồng/cổ phiếu, tương đương với mức lợi nhuận kỳ vọng 15,3%.

Tăng trưởng trở lại trong quý 2/2024

Trong quý II/2024, ACB ghi nhận tổng tài sản tăng 7,1% so với năm 2023, đạt mức 769,7 nghìn tỷ đồng. Đặc biệt, mức tăng trưởng trong quý II là rất ấn tượng so với quý I khi tổng tài sản chỉ tăng 1,2% so với đầu năm. Trong tổng tài sản, danh mục cho vay đóng góp nhiều nhất vào sự tăng trưởng, với mức tăng 12,8% so với năm 2023, đạt 550 nghìn tỷ đồng. Ngược lại, danh mục đầu tư chỉ tăng nhẹ 3,1%, trong khi cho vay liên ngân hàng giảm 8,2%.

Trong các phân khúc cho vay, tăng trưởng mảng khách hàng cá nhân (KHCN) đạt 12,3%, mảng doanh nghiệp nhỏ và vừa (SME) tăng 7,2%. Tuy nhiên, mức tăng trưởng mạnh nhất thuộc về phân khúc cho vay các doanh nghiệp lớn với mức tăng 37,6% so với năm 2023. Điều này cho thấy ACB đang tập trung mạnh vào các doanh nghiệp lớn để thúc đẩy tăng trưởng tín dụng.

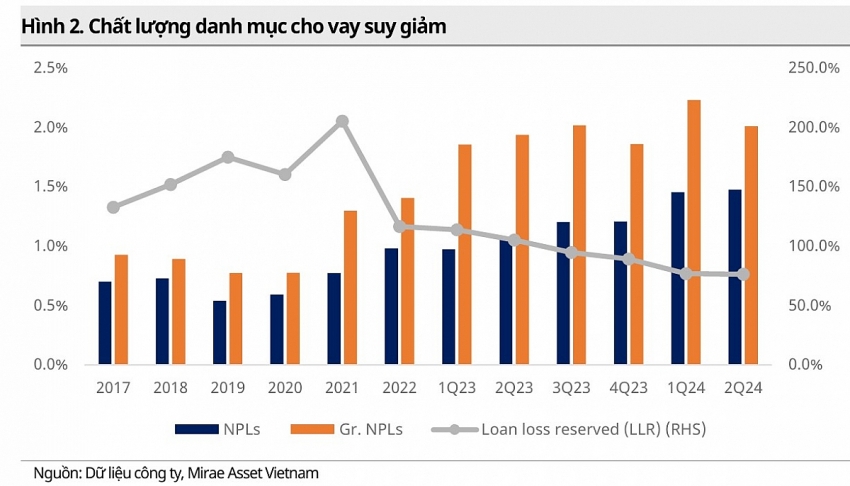

Chất lượng tài sản của ACB có sự suy giảm nhẹ trong quý II/2024, với tỷ lệ nợ xấu (NPL) tăng lên mức 1,48%, tăng 3 điểm cơ bản so với quý I và 27 điểm cơ bản so với năm 2023. Tỷ lệ bao phủ nợ xấu (LLR) giảm xuống còn 76,4%, giảm 12,8 điểm phần trăm so với năm 2023, nhưng không thay đổi nhiều so với quý I. Tuy nhiên, điểm sáng là tỷ lệ nợ dưới chuẩn đã giảm 22 điểm cơ bản so với quý I, còn 2,01%.

|

Lợi nhuận tăng trưởng tích cực trong quý II/2024

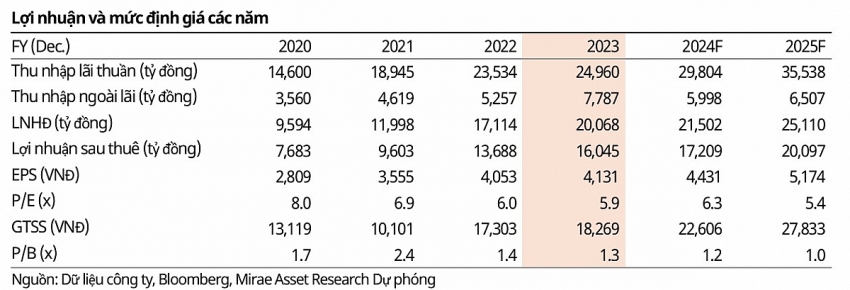

Lợi nhuận trước thuế (LNTT) của ACB trong quý II/2024 đạt 4,5 nghìn tỷ đồng, tăng 13,8% so với cùng kỳ năm ngoái. Nguồn thu nhập chính của ngân hàng từ hoạt động cho vay và dịch vụ đều tăng lần lượt 13,9% và 9,1% so với cùng kỳ. Tuy nhiên, thu nhập từ các nguồn thu khác giảm 13,5%. Chi phí hoạt động không ghi nhận tăng đáng kể, nhưng chi phí dự phòng tăng 17%. Lũy kế 6 tháng đầu năm 2024, LNTT của ACB đạt mức tăng trưởng 3,9%, hoàn thành 48% kế hoạch năm.

Mặc dù tăng trưởng trong nửa đầu năm 2024 có vẻ chậm so với kỳ vọng, nhưng cần lưu ý rằng ACB đã đạt mức tăng trưởng ấn tượng 17,2% trong năm 2023, trong khi nhiều ngân hàng khác chỉ đạt mức tăng trưởng khiêm tốn 3,8%.

Mặc dù tỷ lệ nợ xấu của ACB tăng nhẹ lên gần 1,5%, nhưng vẫn thấp hơn so với mức trung bình của các ngân hàng nhà nước (NHNY) là 2,2%. Tỷ lệ bao phủ nợ xấu giảm xuống dưới 80%, nhưng vẫn nằm trong mức an toàn khi so sánh với mức trung bình ngành là 81% trong quý II/2024. Đáng chú ý, tỷ lệ cho vay trên giá trị tài sản (LTV) của ACB luôn duy trì dưới mức 60%, giúp giảm thiểu rủi ro từ nợ xấu và LLR thấp.

|

Khuyến nghị tăng tỷ trọng với giá mục tiêu 27.900 đồng/cổ phiếu

Chứng khoán Mirae Asset duy trì khuyến nghị tăng tỷ trọng đối với cổ phiếu ACB, với giá mục tiêu 27.900 đồng/cổ phiếu. Bên cạnh chất lượng tài sản ổn định, ngân hàng được kỳ vọng sẽ trở nên hấp dẫn hơn đối với các nhà đầu tư trong bối cảnh thị trường còn nhiều bất định.

ACB tiếp tục chiến lược phát triển tín dụng bền vững, tập trung vào phân khúc khách hàng cá nhân, mặc dù tăng trưởng trong phân khúc này chậm hơn so với tổng thể. Cuối quý II/2024, cho vay khách hàng cá nhân chiếm 65% tổng danh mục cho vay của ACB và 48% tổng tài sản sinh lời (IEA). Đặc biệt, ACB không đầu tư vào trái phiếu doanh nghiệp, điều này giúp ngân hàng tránh được những rủi ro tiềm ẩn từ thị trường trái phiếu.

Kỳ vọng phục hồi biên lãi ròng (NIM)

ACB được đánh giá là một trong những ngân hàng tư nhân có chiến lược phát triển thận trọng nhưng vẫn linh động trong các hoạt động kinh doanh. Chất lượng tài sản của ACB tuy suy giảm nhưng mức độ suy giảm tương đối thấp so với các ngân hàng khác. Điều này phản ánh chính sách cho vay thận trọng và mức lãi suất phù hợp của ngân hàng, đặc biệt trong các khoản vay bất động sản – một lĩnh vực chiếm tỷ trọng lớn trong danh mục cho vay.

Biên lãi ròng (NIM) của ACB ghi nhận sự cải thiện nhẹ trong quý II/2024 và dự kiến sẽ phục hồi mạnh hơn trong nửa cuối năm 2024 và năm 2025. Mặc dù NIM sẽ không phục hồi nhanh chóng, nhưng với tỷ trọng cho vay khách hàng cá nhân tăng dần, ACB được kỳ vọng sẽ duy trì mức tăng trưởng bền vững trong thời gian tới. Ngoài ra, ngân hàng cũng kiểm soát chặt chẽ chi phí hoạt động và tỷ lệ CIR đã được cải thiện nhờ quá trình số hóa.

ACB tiếp tục là một lựa chọn đầu tư an toàn trong dài hạn nhờ vào chiến lược phát triển thận trọng, chất lượng tài sản ổn định và triển vọng tăng trưởng tín dụng tích cực.

Xem chi tiết báo cáo về ACB tại đây >>>>

Nguyễn Thanh