Shinhan Việt Nam: Khuyến nghị mua cổ phiếu TCB với giá mục tiêu 58.700 đồng/cp

CTCK Shinhan Việt Nam (SSV) vừa đưa ra báo cáo khuyến nghị lần đầu cho cổ phiếu TCB của Ngân hàng TMCP Kỹ thương Việt Nam. Kết hợp phương pháp định giá thu nhập thặng dư (residual income- RI) và P/B với tỷ trọng lần lượt 60%/40%, SSV đưa ra khuyến nghị mua và giá mục tiêu đạt 58.700 đồng tương ứng với mức tăng 56%.

Quan điểm đầu tư

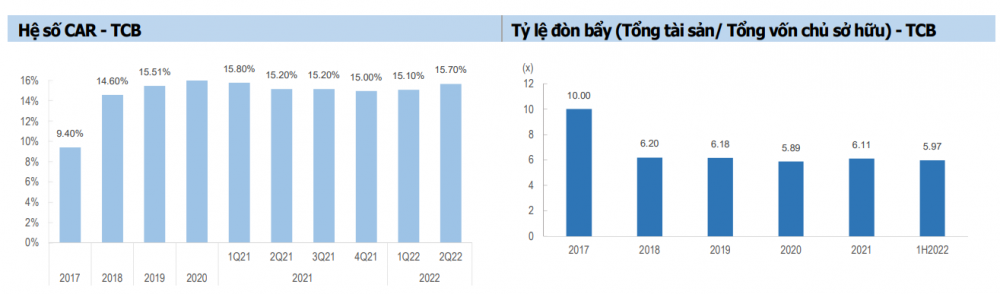

Theo SSV, hệ số an toàn vốn CAR tại cuối năm 2021 đạt 15%, và 6T/2022 đạt 15,7% cao gần như gấp đôi so với yêu cầu tại Basel II là 8%, và dẫn đầu hệ thống ngân hàng giúp TCB (1) tạo nền tảng vững chắc cho tốc độ tăng trưởng mạnh, (2) tạo cơ sở cho việc được cấp hạn mức tăng trưởng tín dụng cao, (3) trở thành một trong những ngân hàng được tổ chức quốc tế đánh giá cao với nhiều triển vọng, và chỉ bị hạn chế bởi mức trần xếp hạng tín nhiệm quốc gia từ Moody’s.

|

| Hệ số CAR và tỷ lệ đòn bẩy tại TCB (Ảnh: Báo cáo SSV) |

Bên cạnh đó, vốn chủ sở hữu của TCB tăng hơn 3 lần từ 26.931 tỷ đồng năm 2017 lên 93.041 tỷ đồng năm 2021. Việc tăng vốn thành công trong năm 2018 hỗ trợ tăng mạnh bộ đệm vốn của TCB, và giúp vốn chủ sở hữu của ngân hàng vượt xa các đối thủ khác trong nhóm ngân hàng tư nhân. Tính đến cuối năm 2021, TCB đứng thứ 3 trên hệ thống về vốn chủ sở hữu, chỉ xếp sau hai ngân hàng quốc doanh. Tỷ lệ đòn bẩy của TCB 3 năm trở lại chỉ quanh mức 6x, thấp nhất trong hệ thống các ngân hàng niêm yết. Điều này mở ra nhiều dư địa cho TCB tăng trưởng ROA và ROE, khi ngân hàng này đã đạt được ROA cao nhất hệ thống với ROA năm 2021 đạt 3,7% và ROE đạt 21,7%. SSV tin rằng bộ đệm vốn của TCB sẽ tiếp tục được củng cố khi NHNN đã chấp thuận việc tăng vốn điều lệ tối đa thêm 63.237 tỷ đồng bằng hình thức phát hành cổ phiếu theo chương trình lựa chọn cho người lao động trong 2022.

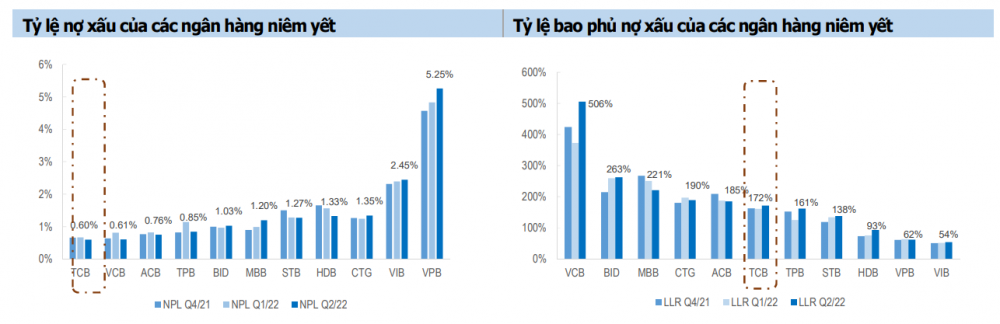

Tỷ lệ nợ xấu thấp nhất hệ thống với tỷ lệ bao phủ nợ xấu cao

TCB có tỷ lệ nợ xấu thấp và bao phủ nợ xấu cao giúp khẳng định chất lượng tài sản trong bối cảnh nền kinh tế đang có nhiều biến động như hiện nay. Tính đến cuối năm 2021 tỷ lệ nợ xấu (NPL) TCB đạt 0,66% tăng so với cuối năm 2020 do ảnh hưởng của đại dịch, tuy nhiên vẫn thấp hơn so với nợ xấu nội bảng toàn hệ thống 1,9% (chưa bao gồm nợ VAMC). Nhờ tăng cường trích lập dự phòng và tăng cường xử lý nợ rủi ro, TCB vẫn giữ được mức NPL dưới 1% và giảm xuống 0,6% tính đến Q2/2022, đây là tỷ lệ NPL thấp nhất trong hệ thống phản ánh chất lượng và sự ổn định của tài sản trong và sau đại dịch. TCB có tỷ lệ bao phủ nợ xấu (LLR) duy trì mức độ cao qua các năm đạt 162,85% cuối năm 2021 và tăng lên 171,6% trong 1H2022, và thuộc nhóm những ngân hàng có LLR cao trong hệ thống.

Với chất lượng tài sản tốt của TCB, SSV cho rằng trong tình hình nợ xấu có thể tăng trong thời gian tới khi Thông tư 14/2021/TT-NHNN về cơ cấu lại thời hạn trả nợ, miễn, giảm lãi hết hạn vào 30/06/202, TCB sẽ không bị ảnh hưởng đáng kể.

|

| Tỷ lệ nợ xấu của các ngân hàng niêm yết (Ảnh: Báo cáo SSV) |

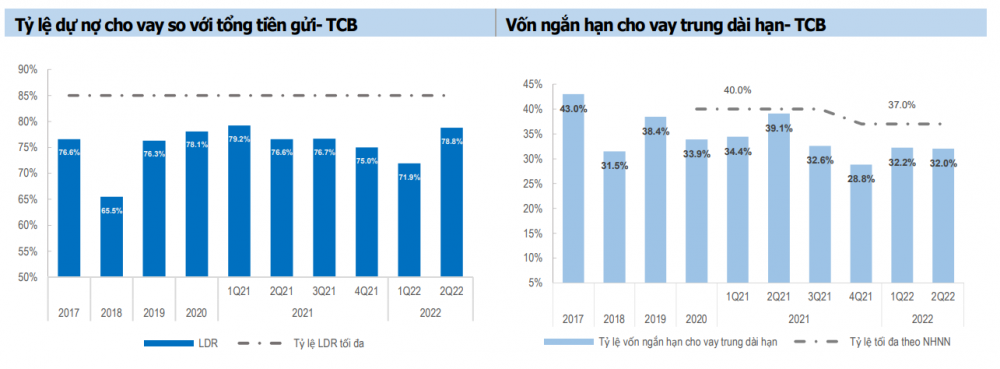

Khả năng thanh khoản tốt

TCB cũng đã chứng tỏ được khả năng thanh khoản khi giữ tỷ lệ dư nợ cho vay trên tổng tiền gửi (LDR) dưới mức quy định của NHNN tối đa là 85%, khi TCB đạt 75% cuối năm 2021. LDR có tăng lên 78,8% tính đến cuối Q2/2022 nhằm tăng trưởng tối đa mục tiêu lợi nhuận, nhưng vẫn được giữ dưới mức quy định. Ngoài ra, NHNN cũng quy định mức tối đa cho tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm từ 40% xuống 37% kể từ Q4/2021, và theo dự kiến tỷ lệ này sẽ tiếp tục giảm xuống 34% từ Q4/2022. Trong quá trình tối đa hóa dư nợ cho vay, TCB vẫn duy trì tốt tỷ lệ này, đạt 28,8% cuối năm 2021, và 32% cuối Q2/2022. TCB cũng đã thực hiện các phương án làm tăng bộ đệm thanh khoản bằng nguồn vốn trung và dài hạn như vay hợp vốn nước ngoài. Điều này không chỉ giúp TCB tối ưu hóa lợi nhuận mà còn giúp Ngân hàng đảm bảo được rủi ro thanh khoản.

|

| Tỷ lệ dư nợ cho vay với tổng tiền gửi của TCB (Ảnh: Báo cáo SSV) |

Khả năng sinh lời cao nhờ vào chi phí vốn thấp

Biên lãi thuần (NIM) trung bình 5 năm gần đây của TCB tăng từ 4% đến 5,6% cuối năm 2021 và cả trong 6T/2022, TCB đang dẫn đầu hệ thống, nếu không tính VPB với mô hình có khác biệt so với các ngân hàng khác. Chi phí vốn (COF) giảm dần qua các năm đạt 2.1% cuối năm 2021 và tăng nhẹ lên 2,2% trong 1H2022. Khoảng cách chênh lệch giữa NIM và COF ngày càng mở rộng cho thấy TCB kiểm soát rất tốt về mặt chi phí vốn giúp cạnh tranh trong lãi suất cho vay và cải thiện NIM.

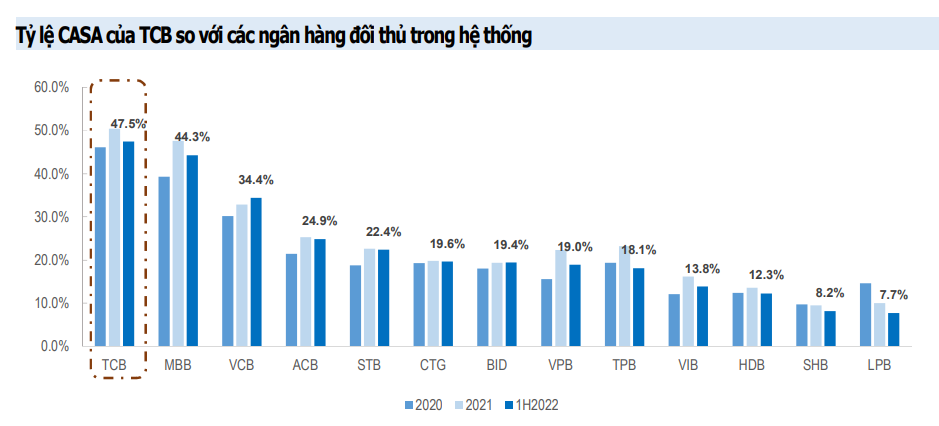

Nhờ là ngân hàng đầu tư mạnh mẽ vào hoạt động chuyển đổi số, giúp TCB thu hút được một lượng lớn khách hàng. TCB là ngân hàng dẫn đầu hệ thống về tỷ lệ CASA (bao gồm tiền gửi không kỳ hạn và ký quỹ). Nguồn vốn chi phí thấp này của TCB liên tục tăng cao trong nhiều năm và đạt 158.858 tỷ đồng cuối năm 2021, tỷ lệ CASA đạt 50,5%, có sự giảm nhẹ tại Q2/2022 với 47,5% đạt 152.659 tỷ đồng, khi khách hàng vẫn đang tìm kiếm các kênh đầu tư sinh lời cao hơn. Tuy nhiên, SSV tin rằng đây chỉ là sự sụt giảm tạm thời khi nền kinh tế đang có nhiều biến động như hiện nay. Trong bối cảnh các ngân hàng đang đua nhau tăng lãi suất tiền gửi nhằm huy động vốn trong 6T/2022, thì những ngân hàng có tỷ lệ CASA cao như TCB có ưu thế vượt trội hơn trong việc cạnh tranh lãi suất vay và khả năng bảo toàn/ cải thiện NIM. Từ năm 2020 đến 1H2022, TCB luôn dẫn đầu hệ thống về hệ số CASA. Bên cạnh huy động thành công tiền gửi không kỳ hạn từ khách hàng, TCB lập kỷ lục với khoản vay hợp vốn nước ngoài lên đến 1 tỷ USD vào tháng 6/2022. Trước đó, TCB đã có hai lần tiếp cận thành công nguồn vốn nước ngoài với 500 triệu USD vào năm 2020 và 800 triệu USD năm 2021. SSV tin rằng với nguồn vốn CSH mạnh, duy trì nguồn vốn với chi phí thấp, TCB có khả năng mở rộng NIM, và tiềm năng phát triển ngân hàng bán lẻ, tiếp cận khách hàng cá nhân và doanh nghiệp vừa và nhỏ.

Do đó, TCB có nguồn thu nhập lãi thuần tăng ổn định qua các năm nhờ tăng trưởng danh mục tín dụng với NIM ổn định, đạt gần 26.699 tỷ đồng năm 2021 (+42,4% YoY), 6T/2022 tăng 25,1% YoY lên 15.905 tỷ đồng. Cùng với các khoản thu từ hoạt động tăng đột biến, tổng thu nhập (TOI) năm 2021 đạt 37.076 tỷ đồng (+35,4% YoY), 21.148 tỷ đồng 1H2022 (+16,6% YoY).

|

| Tỷ lệ CASA của TCB so với các ngân hàng đối thủ trong hệ thống (Nguồn: Báo cáo SSV) |

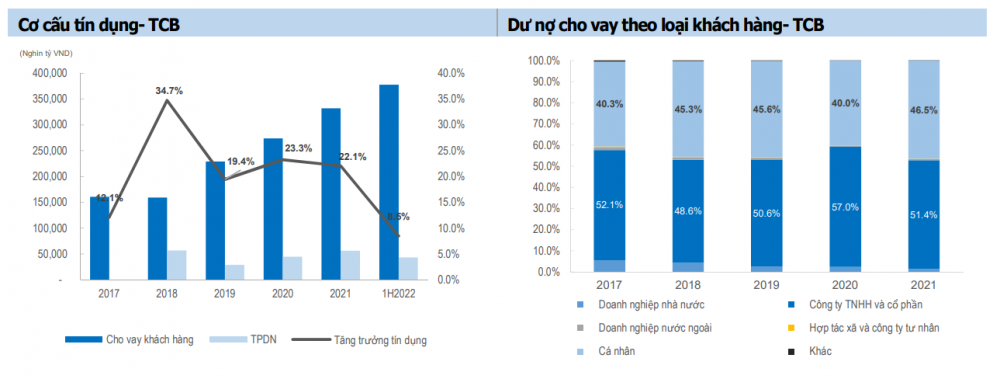

Khả năng điều chỉnh cơ cấu tín dụng cho phép TCB linh hoạt thay đổi theo thị trường

Dư nợ tín dụng riêng lẻ TCB đạt 387.973 tỷ đồng năm 2021, tăng trưởng tín dụng đạt 22,1%, dư nợ tín dụng hợp nhất đạt 410.150 tỷ đồng (+26,5% YoY). Trong 6T/2022, dư nợ tín dụng riêng lẻ đạt 421.121 tỷ đồng, tăng trưởng tín dụng đạt 8,5% kể từ đầu năm. Trong đó, trái phiếu doanh nghiệp (TPDN) chiếm 15,3% dư nợ tín dụng hợp nhất tính đến cuối năm 2021, giảm xuống chỉ còn 11,2% trong 6T/2022. Cụ thể, TPDN giảm từ 62.809 tỷ đồng năm 2021 (+34,4% YoY), và 76.782 tỷ đồng (+22,3% YoY) Q1/2022 xuống còn 49.345 tỷ đồng Q2/2022 (-36% QoQ). Điều này cho thấy trong bối cảnh thị trường tài chính có nhiều biến động với NHNN siết chặt đầu tư TPDN, và các ngân hàng đã cạn hạn mức tăng trưởng tín dụng,TCB đã linh hoạt cơ cấu lại dự nợ tín dụng, giảm bớt TPDN để dành nhiều dư địa hơn cho dư nợ cho vay khách hàng.

Ngân hàng cũng đã dần dịch chuyển cơ cấu dư nợ cho vay doanh nghiệp sang cá nhân. Dư nợ cho vay cá nhân đạt 161.657 tỷ đồng (+45,5% YoY) cuối năm 2021, chiếm 46,5% tổng dư nợ cho vay khách hàng. Trong khi đó, tỷ trọng dư nợ cho vay doanh nghiệp (bao gồm doanh nghiệp nước ngoài) từ 60% năm 2020 xuống còn 53,3% trong năm 2021. Điều này phù hợp với chiến lược phát triển trong các năm tới của TCB khi tăng cường phát triển các sản phẩm cho nhóm khách hàng cá nhân.

|

| Cơ cấu tín dụng của TCB (Ảnh: Báo cáo SSV) |

TCB có khả năng linh hoạt trong việc phân bổ danh mục cho vay doanh nghiệp theo lĩnh vực, Ngân hàng dần chuyển từ cho vay bất động sản sang các ngành tiêu dùng nhanh, bán lẻ, logistics, tiếp tục nỗ lực đa dạng hóa danh mục khi thị trường bất động sản có nhiều thay đổi và các siết chặt hơn từ Nhà nước.

Cụ thể, cho vay bất động sản giảm từ 95.913 tỷ đồng năm 2021 xuống còn 94.358 tỷ đồng 1H2022, tỷ trọng giảm từ 51,7% xuống 50,6%, ngược lại, một số ngành nghề tăng trưởng như thương mại, logistics. TCB đã dần chuyển dịch từ các sản phẩm cho vay có rủi ro cao sang cho vay mua nhà và ô tô đối với khách hàng cá nhân với rủi ro thấp hơn. Dư nợ cho vay mua nhà đến cuối năm 2021 đạt hơn 126.300 tỷ đồng chiếm 78% tỷ trọng cho vay khách hàng cá nhân, và tiếp tục tăng tỷ lệ này lên 82% đạt hơn 168 nghìn tỷ đồng (+25,1% QoQ, 66% YoY) trong 6T/2022.

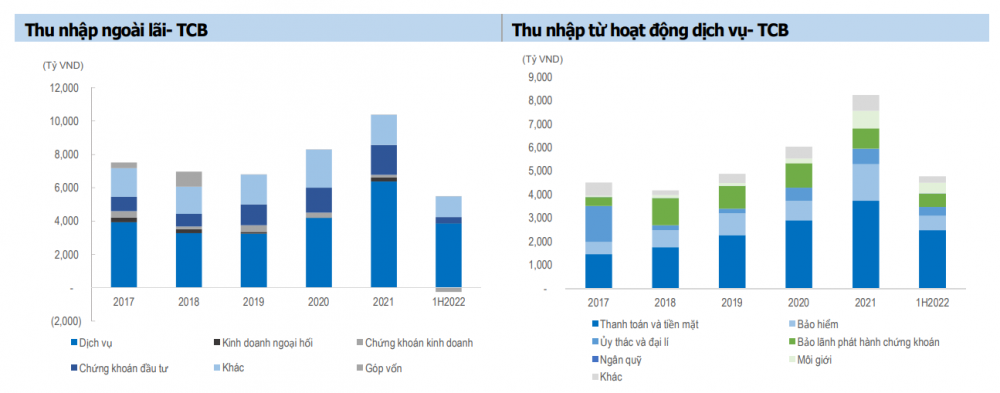

Hệ sinh thái đặc thù đem lại nguồn thu nhập ngoài lãi mạnh mẽ và đa dạng

Hợp tác giữa TCB với các tập đoàn lớn như Masan và Vingroup đã đem lại nhiều lợi ích cho TCB khi có nhiều cơ hội tiếp cận khách hàng, đặc biệt là nhóm khách hàng bán lẻ. Nếu TCB và Masan thành công trong việc đưa hệ thống siêu thị mini trở thành tâm điểm giao dịch tài chính, thì TCB có thể thu hút một lượng lớn tiền gửi không kỳ hạn từ lượng khách hàng tại đây. Ngoài ra, với thỏa thuận ký kết hợp tác độc quyền kéo dài 15 năm giữa TCB và Manulife từ năm 2017, giúp TCB tăng nguồn thu nhập từ bancassurance, góp phần tăng trưởng thu nhập ngoài lãi của TCB.

Thu nhập từ hoạt động dịch vụ chiếm tỷ trọng lớn trong thu nhập ngoài lãi của TCB, chiếm hơn 60% cuối năm 2021 và trên 70% 6T/2022. Trong đó, thu nhập từ hoạt động dịch vụ thẻ, thanh toán đạt 3.739 tỷ đồng (+28,3% YoY), và đã đạt 2.483 tỷ đồng (+38,7% YoY) trong 6T/2022. Thu nhập phí từ mảng bảo hiểm tăng liên tục qua các năm và đạt được 1.558 tỷ đồng cuối năm 2021 (+88,4% YoY), đạt 617 tỷ đồng (+31,5% YoY) 1H2022. Tổng thu nhập từ hoạt động dịch vụ TCB năm 2021 đạt 6.382 tỷ đồng (+52,4% YoY), và 1H2022 đạt 3.870 tỷ đồng (+39,1% YoY).

|

| Thu nhập ngoài lãi của TCB (Ảnh: Báo cáo SSV) |

TCB luôn kiểm soát tốt chi phí hoạt động nên chỉ số chi phí trên thu nhập (CIR) của TCB luôn ở mức tương đối thấp so với các ngân hàng khác trong hệ thống, CIR cuối năm 2021 đạt 30,1%, và đạt 30,3% trong 6T/2022. Chi phí hoạt động của TCB chủ yếu đến từ việc trả lương nhân viên, đạt 6,356 tỷ đồng cuối năm 2021 (+22,9% YoY), chiếm hơn 56% tổng chi phí hoạt động. Năm 2021 là năm để TCB bắt đầu triển khai kế hoạch giai đoạn 2021-2025, tập trung xây dựng nền tảng ngân hàng trên trụ cột Dữ liệu, Số hóa, và Nhân tài. Nhờ nỗ lực kiểm soát chi phí ở mức quanh 30% và giảm chi phí tín dụng trong cuối năm 2021, đầu năm 2022 khi tài chính của nhiều khách hàng được khôi phục, LNST của TCB tăng trưởng lại từ 2020 sau khi có sự giảm về mặt tăng trưởng về LNST năm 2019 do Covid-19. Đến cuối năm 2021, LNST đạt 18.415 tỷ đồng (+46,4% YoY), cao thứ 2 trong hệ thống ngân hàng chỉ xếp sau VCB. LNST trong 6T/2022 tiếp tục tăng so với cùng kỳ năm ngoái đạt 11.497 tỷ đồng (+23,8% YoY), hoàn thành hơn 52% kế hoạch đặt ra cho cả năm 2022.

TCB củng cố vị thế Ngân hàng có hiệu quả hoạt động cao với hiệu suất sinh lời trên vốn chủ sở hữu bình quân (ROE) trung bình 5 năm đạt trên 21%, thuộc nhóm các ngân hàng có ROE cao trong hệ thống, cuối năm 2021 đạt 21,7%. Chỉ số lợi nhuận trên tổng tài sản bình quân (ROA) của TCB hiện đang cao nhất ngành với 3,7% năm 2021. Với năng lực hiện tại của TCB, SSV kỳ vọng Ngân hàng sẽ tiếp tục giữ vị thế của mình trong ngành.

Dự phóng kết quả kinh doanh

TCB đạt kết quả kinh doanh vượt trội và giữ vững hiệu quả hoạt động trong 6 tháng đầu năm 2022, với LNTT đạt 14,1 nghìn tỷ đồng, TOI đạt 21,1 nghìn tỷ đồng, tiền gửi CASA và ROA đứng đầu hệ thống lần lượt đạt 47,5% và 3,6%. Bên cạnh đó, chất lượng tài sản vẫn được tiếp tục củng cố với NPL đạt 0,6% thấp nhất ngành, LLR tăng lên 171,6%. Dựa vào những kết quả tích cực từ nửa đầu năm của TCB, SSV kỳ vọng:

Tăng trưởng tín dụng 2022 được dự phóng tăng 15% theo quy định nhà nước và kế hoạch TCB đặt ra, do hiện tại room tín dụng còn lại khá hạn chế. Tỷ lệ tăng trưởng giảm so với 2021 trong bối cảnh kinh tế còn nhiều thay đổi khó lường và hết dư địa tín dụng. Tăng trưởng tín dụng được dự phóng tăng lên 18% năm 2023, với kỳ vọng kinh tế ổn định và TCB có đủ năng lực tài chính để được nới room tín dụng cao như những năm trước. Song, SSV dự phóng tiền gửi khách hàng tăng 21,5% trong năm 2022 khi TCB cũng đã tham gia vào cuộc đua tăng lãi suất huy động vốn, với tỷ lệ CASA đạt 49%.

SSV kỳ vọng NIM 2022 đạt 5,6% giảm nhẹ so với năm 2021 ở mức 5,7% khi lãi suất huy động tăng nhanh hơn lãi suất cho vay và tăng trưởng tín dụng không còn nhiều dư địa. NIM tăng trở lại 5,7% năm 2023 nhờ TCB có lợi thế chi phí thấp với tỷ lệ CASA cao và tận dụng được nguồn vốn vay nước ngoài. Với giả định này, SSV dự báo thu nhập lãi thuần của TCB tăng 21,4% năm 2022 đạt 32.410 tỷ đồng và tăng lên 38.568 tỷ đồng (+19% YoY) năm 2023.

SSV dự phóng thu nhập từ hoạt động dịch vụ thẻ, thanh toán và bancassurance tiếp tục tăng trưởng, đóng góp vào tăng trưởng thu nhập ngoài lãi của TCB. Cụ thể, thụ nhập từ hoạt động dịch vụ được dự phóng tăng 30% năm 2022 và 2023 đạt lần lượt 4.860 tỷ đồng và 6.319 tỷ đồng, thu nhập từ hoạt động bancassurance tăng 25% trong 2022 và 2023 đạt 1.948 tỷ đồng và 2.435 tỷ đồng. Như vậy, TOI của TCB trong năm 2022 và 2023 được dự phóng tăng lần lượt 15% và 18% đạt lần lượt 42.454 tỷ đồng và 50.118 tỷ đồng.

Chi phí hoạt động được dự phóng tăng trung bình 21% năm 2022/2023 chủ yếu tập trung vào chi phí nhân sự với dự phóng tăng 25%. Tỷ lệ CIR được dự phóng tăng nhẹ lên 33% trong năm 2022/2023 từ 32% năm 2021. Chi phí hoạt động được dự phóng tăng là hợp lí khi kế hoạch của TCB trong giai đoạn 2021-2025 là phát triển 3 trụ cột Số hóa, Dữ liệu, Nhân tài, nên Ngân hàng tập trung đầu tư công nghệ và thực hiện nhiều dự định tuyển nhân tài từ nước ngoài về.

SSV dự phóng tỷ lệ nợ xấu trong năm 2022 tăng nhẹ lên 0,7% và 0,75% năm 2023 khi Thông tư 14/2021/TT-NHNN hết hiệu lực. Dự phóng này tương đương chi phí dự phòng trên tổng dư nợ đạt mức 0,4%/0,44% năm 2022/2023, phù hợp với kế hoạch TCB đặt ra.

Với các giả định trên, SSV dự đoán LNTT tăng trưởng lần lượt 17,2% và 15,1% đạt mức 27.243 tỷ đồng và 31.359 tỷ đồng năm 2022 và 2023. ROE lần lượt đạt 20,6%/19,3% năm 2022/2023 và ROA duy trì ở mức 3,4%/3,3% trong 2 năm tiếp theo. ROE có giảm nhẹ do SSV cho rằng hiện TCB có kế hoạch tăng vốn điều lệ tối đa 63,200 tỷ đồng thông qua phát hành cổ phiếu theo lựa chọn cho người lao động (ESOP) trong khi tăng trưởng lợi nhuận chưa đủ nhanh để bù đắp tốc độ tăng vốn.

Định giá lần đầu với khuyến nghị MUA, giá mục tiêu 58.700 đồng

Kết hợp phương pháp định giá thu nhập thặng dư (residual income- RI) và P/B với tỷ trọng lần lượt 60%/40%, SSV đưa ra định giá lần đầu với Ngân hàng TMCP Kỹ thương Việt Nam (TCB) với khuyến nghị mua và giá mục tiêu đạt 58.700 đồng tương ứng với mức tăng 56%.

Đối với tầm nhìn đầu tư dài hạn, TCB có thể được cân nhắc với những ưu điểm sau: Chất lượng tài sản vượt trội trong ngành với bộ đệm vốn dày, tỷ lệ nợ xấu thấp, bao phủ nợ xấu cao; Khả năng sinh lời cao dựa trên lợi thế chi phí vốn thấp; Khả năng điều chỉnh cơ cấu tín dụng cho phép TCB linh hoạt thay đổi theo thị trường; Hệ sinh thái đặc thù đem lại nguồn thu nhập ngoài lãi mạnh mẽ và đa dạng.

Ngoài ra, chúng tôi cũng xin giới thiệu tới độc giả các thông tin mà nhiều người quan tâm trong lĩnh vực Kinh tế - Chứng khoán được liên tục cập nhật như: #Nhận định chứng khoán #Bản tin chứng khoán #chứng khoán phái sinh #Cổ phiếu tâm điểm #đại hội cổ đông #chia cổ tức #phát hành cổ phiếu #bản tin bất động sản #Bản tin tài chính ngân hàng. Kính mời độc giả đón đọc.

Nguyễn Tâm