SSI Research: Huy động vốn qua kênh chứng khoán đang tăng tốc mạnh mẽ

Kênh tín dụng vẫn là kênh huy động vốn chính của các doanh nghiệp nhưng kênh chứng khoán đang tăng tốc mạnh mẽ, quy mô thị trường cổ phiếu và TPDN tăng nhanh từ mức 68% (2020) lên mức 88% (2021) so với tổng dư nợ tín dụng toàn nền kinh tế.

Theo dữ liệu của SSI Research, tổng giá trị trái phiếu doanh nghiệp (TPDN) trong năm 2021 khoảng phát hành 722.700 tỷ đồng, tăng 56% so với năm 2020. Quy mô thị trường TPDN tăng mạnh từ 4,93% GDP (2017) lên tới 16,6% GDP (2021).

|

Dù kênh tín dụng vẫn là kênh huy động vốn chính của các doanh nghiệp nhưng kênh chứng khoán đang tăng tốc mạnh mẽ, quy mô thị trường cổ phiếu và TPDN tăng nhanh từ mức 68% (2020) lên mức 88% (2021) so với tổng dư nợ tín dụng toàn nền kinh tế.

"Sự tăng trưởng này phù hợp với định hướng phát triển thị trường vốn, giảm sự phụ thuộc của doanh nghiệp vào tín dụng ngân hàng của cơ quan quản lý", SSI Research nhận định.

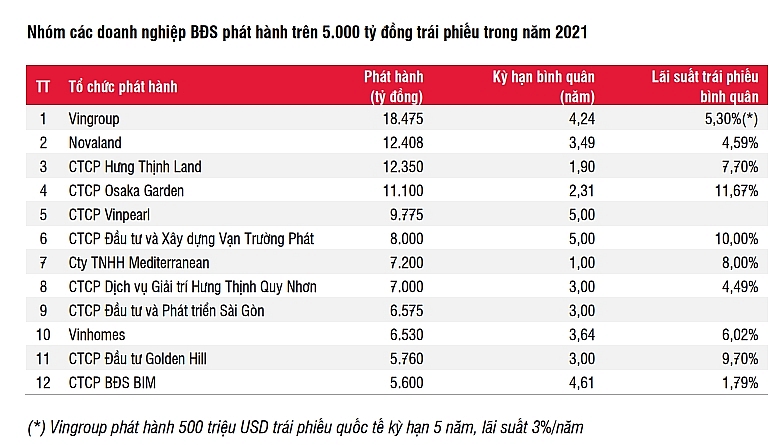

Nhu cầu huy động vốn thông qua phát hành trái phiếu của các doanh nghiệp bất động sản (BĐS) ngày càng tăng do khó tiếp cận tín dụng ngân hàng hơn. Số lượng các doanh nghiệp BĐS phát hành tăng từ 141 doanh nghiệp (2020) lên 193 doanh nghiệp (2021).

Để hấp dẫn nhà đầu tư khi chất lượng tài sản đảm bảo không cao, SSI Research cho rằng nhóm này phải duy trì lãi suất phát hành tốt hơn các nhóm khác, duy trì 10,3-10,6% trong suốt ba năm trở lại đây.

Mặt khác, trong bối cảnh mặt bằng lãi suất giảm thấp thì mức giảm của trái phiếu BĐS vẫn nhỏ nhất và một phần đến từ kỳ hạn phát hành ngắn hơn (0,33 năm). Một số doanh nghiệp BĐS phát hành trái phiếu lãi suất cao nhất thị trường (12-13%/năm) như Phát Đạt, Hoàng Phú Vương, Osaka Garden, Galatic Group, Cty TNHH Đầu tư BĐS Unity,...

|

| (Nguồn: SSI Research). |

Thống kê của SSI Research cũng chỉ ra rằng, có khoảng 172.500 tỷ đồng trái phiếu bất động sản không có tài sản đảm bảo (TSĐB) hoặc được đảm bảo (một phần/toàn bộ) bằng cổ phiếu, chiếm 54,2% lượng phát hành trong 2021. Con số thực tế có thể lớn hơn vì có tới 33.000 tỷ đồng trái phiếu BĐS (10%) phát hành không có thông tin về tài sản đảm bảo.

SSI Research dự đoán mặt bằng lãi suất tiền gửi năm 2022 có thể tăng nhẹ 20-25 điểm cơ bản nên chênh lệch lãi suất kênh TPDN so với kênh tiền gửi vẫn duy trì ở mức hấp dẫn, nhu cầu đầu tư TPDN vẫn cao. Mặt khác, số TPDN đáo hạn năm 2022 ước khoảng 266.000 tỷ đồng, tăng 39% so với năm 2020 và chiếm khoảng 19% lượng TPDN lưu hành.

"Nhu cầu phát hành để đảm bảo vòng quay vốn của các doanh nghiệp khá cao. Cùng với đó, hoạt động sản xuất kinh doanh được kỳ vọng sẽ sôi động hơn 2021 khi nền kinh tế đang mở cửa trở lại sau đại dịch. Bởi vậy, nguồn cung TPDN dự kiến vẫn rất dồi dào.

Song, dự thảo sửa đổi Nghị định 153/2020/NĐ-CP đối với phát hành trái phiếu riêng lẻ, ngoài việc quy định chi tiết hơn về trách nhiệm công bố thông tin, hoạt động lưu ký tập trung, điều kiện đăng ký/ thay đổi/ hủy bỏ giao dịch trên Sở giao dịch chứng khoán… để phát triển thị trường thứ cấp.

Dự thảo còn đưa ra một số điểm sửa đổi bổ sung quan trọng, có thể tác động mạnh đến thị trường TPDN. Các TPDN có mục đích sử dụng là góp vốn hay không có TSĐB/bảo lãnh thanh toán không phải ít.

Các quy định trên nếu có hiệu lực sẽ giảm bớt đáng kể cơ hội huy động vốn trái phiếu của các doanh nghiệp. Ngoài ra việc siết cứng quy định về mục đích phát hành với dòng vốn trái phiếu (thường dài 3-5 năm) cũng có thể khiến doanh nghiệp phải cân nhắc lại về kênh gọi vốn này", SSI Research dự báo.

Trang Nhi