Lãi ròng của TPBank được dự báo đạt 6.000 tỷ đồng trong năm 2022

Tăng trưởng tín dụng của TPBank được kỳ vọng cao hơn so với toàn ngành với mức tăng lần lượt là 22% và 20% trong giai đoạn 2022-2023 nhờ vào tỷ lệ an toàn vốn cao hơn so với các ngân hàng khác (14% so với mức 9-12% trong ngành).

|

| Ngân hàng TMCP Tiên Phong (TPBank - Mã: TPB) |

Theo báo cập nhật Ngân hàng TMCP Tiên Phong (TPBank - Mã: TPB), Chứng khoán VNDirect ước tính lợi nhuận sau thuế của ngân hàng trong năm 2022 và 2023 lần lượt đạt 6.000 tỷ đồng và 7.500 tỷ đồng, tăng 25% và 24,5% so với cùng kỳ.

Trong đó, thu nhập từ phí dự báo sẽ tiếp tục giữ được đà tăng trưởng 15% so với cùng kỳ trong giai đoạn 2022-2023, nhờ vào tăng trưởng từ mảng phí dịch vụ và bảo hiểm.

Công ty chứng khoán cũng ước tính chi phí dự phòng rủi ro tín dụng của TPBank sẽ giảm mạnh từ 11-19% trong năm 2022 dựa trên chất lượng tài sản vững chắc vốn có của ngân hàng và việc nền kinh tế đi vào quỹ đạo hoạt động trở lại.

Theo đó, tỷ lệ chi phí tín dụng trong 2022-2023 kỳ vọng sẽ giảm xuống còn 1,5% từ mức 2,2% trong 2021.

Nhóm chuyên gia cho rằng TPBank sẽ tiếp tục duy trì chiến lược tập trung vào mảng bán lẻ. Nhận định này dựa trên việc TPBank đã là ngân hàng tiên phong trong ứng dụng ngân hàng số với một lợi thế cạnh tranh bền vững, chẳng hạn như khả năng tiếp cận khách hàng dễ dàng với quy trình cho vay đơn giản.

Do vậy, tăng trưởng tín dụng của ngân hàng được kỳ vọng cao hơn so với toàn ngành với mức tăng lần lượt là 22% và 20% trong giai đoạn 2022-2023 nhờ vào tỷ lệ an toàn vốn cao hơn so với các ngân hàng khác (14% so với mức 9-12% trong ngành).

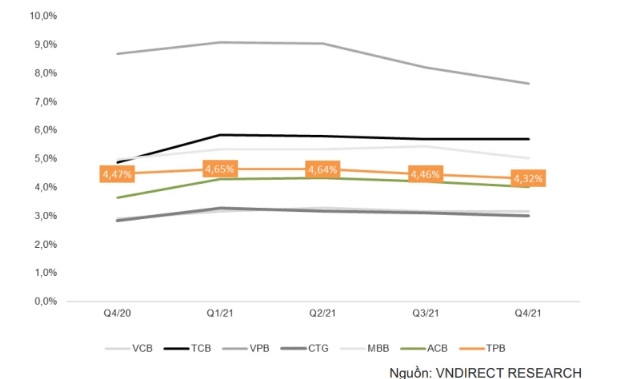

Song, VNDirect cũng lưu ý việc lãi suất tiền gửi tăng đến từ rủi ro lạm phát và sự cạnh tranh giữa các kênh đầu tư sẽ làm ảnh hưởng đến biên lãi thuần của các ngân hàng nói chung.

|

| Biên lãi thuần theo quý (%) của các ngân hàng. (Nguồn: VND) |

Theo đó, ngân hàng có khả năng giảm thiểu được rủi ro trên sẽ là các ngân hàng có hệ số CASA cao (chi phí vốn rẻ hơn), khả năng mở rộng cho vay cá nhân (giúp cải thiện lợi suất tài sản), và tỷ lệ LDR thấp.

Tuy vậy, TPBank sẽ có thể phần nào đối phó được với rủi ro này với tiềm năng tăng trưởng CASA, tỷ lệ cho vay khách hàng cá nhân ở mức vừa phải (48%) và tỷ lệ LDR thấp (58% so với hạn mức là 85%), báo cáo cho hay.

NIM của TPBank dự báo sẽ giảm khoảng 0,4 điểm % còn 3,9% trong năm 2022 từ mức 4,3% trong 2021.

Trên thị trường chứng khoán, kết phiên giao dịch ngày 25/2, cổ phiếu TPB của TPBank tăng 1,57% lên mức 41.950đ/cp. Khối lượng giao dịch trung bình phiên đạt hơn 6,4 triệu đơn vị.

|

| Diễn biến giá cổ phiếu TPB thời gian gần đây (Nguồn: TradingView) |

Nguyên Nam