Target nào cho cổ phiếu VCB của Ngân hàng TMCP Ngoại thương Việt Nam?

Công ty chứng khoán KB Việt Nam – KBSV vừa đưa ra báo cáo phân tích cho cổ phiếu VCB của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank). Dựa trên kết quả định giá theo phương pháp P/B, KBVS khuyến nghị mua cổ phiếu VCB với giá mục tiêu 95.000 đồng/cp. KBVS đánh giá, VCB là một cổ phiếu tốt để đầu tư trong trung và dài hạn.

Quý 1/2022, VCB có kết quả kinh doanh khả quan với thu nhập lãi thuần đạt 11.976 tỷ đồng, tăng 18,8% YoY và lãi từ hoạt động dịch vụ đạt 2.711 tỷ đồng, giảm 21.1% YoY chủ yếu do VCB chưa ghi nhận doanh thu phí trả trước theo thỏa thuận bacassurance, theo đó TOI đạt 16.733 tỷ đồng, tăng 6,7% YoY và LNST đạt 7.967 tỷ đồng, tăng trưởng ấn tượng 15,3% so với mức nền cao của quý 1/2021.

Dư nợ cho vay khách hàng tiếp tục được cải thiện trong quý 1/2022 (+7,1% QoQ, +18,0% YoY) trong khi đó dư nợ trái phiếu doanh nghiệp vẫn chỉ đóng góp một tỉ trọng nhỏ trong tổng mức tín dụng (1,1%) giúp cho dư nợ tín dụng quý 1/2022 đạt 1.040,591 tỷ đồng (+18,7% YoY, +7,0% QoQ).

|

| Target nào cho cổ phiếu VCB của Ngân hàng TMCP Ngoại thương Việt Nam. Hình minh họa. |

NIM quý 1/2022 được cải thiện tốt, đạt 3,39% tăng 24 bps QoQ (Biểu đồ 3) nhờ: 1, Tận dụng tốt chí phí vốn thấp khi mặt bằng lãi suất huy động vẫn ở mức nền thấp. Cụ thể, lãi suất đầu vào bình quân đạt 2,3% không thay đổi nhiều so với quý trước nhờ tỷ lệ CASA được cải thiện, đạt 33,7%, tăng 83,3 bps QoQ (biểu đồ 4); và 2, Lợi suất tài sản sinh lợi gia tăng thêm 21bps QoQ lên 5.5% khi VCB thực hiện chuyển dịch cơ cấu tài sản, nâng tỷ lệ LDR lên 87,2%, tăng thêm 2,6% so với cuối năm 2021, trong bối cảnh nền kinh tế hoạt động bình thường, các doanh nghiệp tích cực vay vốn để tài trợ hoạt động sản xuất và kinh doanh.

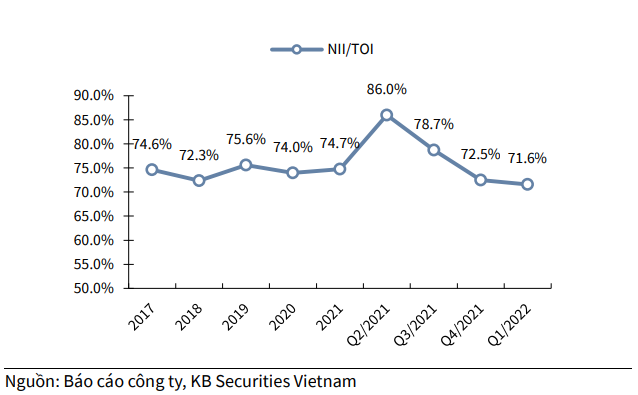

Lãi thuần từ hoạt động dịch vụ quý 1/2022 đạt 2.711 tỷ đồng (+12,3% QoQ, - 21,1%YoY), giảm so với cùng kỳ năm ngoái do VCB không ghi nhận doanh thu phí trả trước theo thỏa thuận bacassurance; VCB vẫn duy trì được lợi thế trên thị trường ngoại hối với lãi thuần từ hoạt động FX 1Q2022 đạt 1.522 tỷ đồng, tăng 46,0% YoY. Bên cạnh đó, lãi từ hoạt động khác 1Q/2022 đạt 483 tỷ ĐỒNG, giảm mạnh 52% YoY, khiến NOII đạt 4.758 tỷ đồng giảm 10,9% YoY. Nhìn chung trong 5 năm gần đây, cơ cấu TOI của VCB duy trì ổn định với tỷ lệ NII/TOI duy trì quanh 71%-76%.

Tỷ lệ thu nhập lãi thuần/thu nhập hoạt động 2017- 2022

|

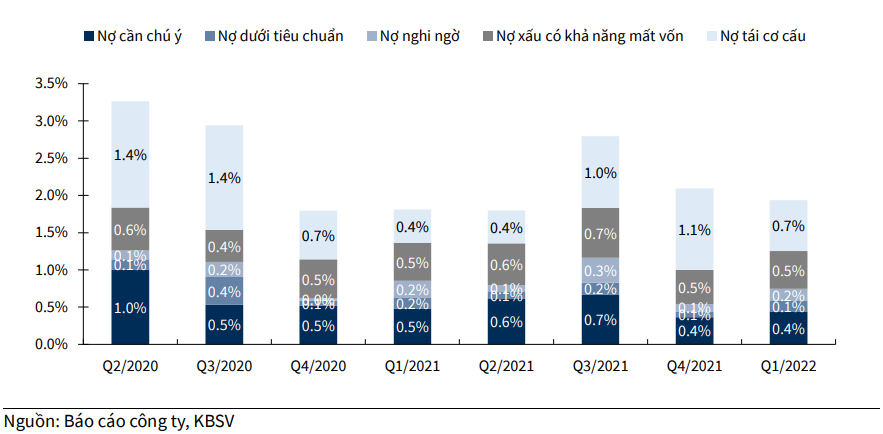

Tỷ lệ nợ xấu quý 1/2022 đạt 0,81%, tăng 18 bps QoQ và giảm 7 bps YoY, nguyên nhân do nợ nhóm 3 và nợ nhóm 4 tăng mạnh so với quý trước, lần lượt tăng 96,1% QoQ và 75,2% QoQ. VCB vẫn giữ vững vị thế là ngân hàng đứng đầu trong hệ thống thận trọng trong việc trích lập dự phòng với tỷ lệ bao phủ nợ xấu đạt 373%, điều này sẽ giúp VCB tránh khỏi các rủi ro tăng mạnh chi phí trích lập trong tương lai gây ảnh hưởng xấu đến lợi nhuận. Nợ tái cơ cấu quý 1/2022 đạt 7.000 tỷ đồng giảm 33,3% so với mức cuối năm 2021, và chỉ chiếm 0,7% tổng dư nợ.

Cơ cấu nợ xấu & nợ cần chú ý của VCB giai đoạn 2020-2021

|

Bên cạnh đó, trích lập dự phòng cụ thể cho khách hàng tăng từ 1.945 nghìn tỷ trong quý 1/2021 lên 5.156 tỷ trong quý 1/2022 (+165% YoY), tuy nhiên chi phí dự phòng rủi ro tín dụng vẫn duy trì ở mức thấp đạt 2.273 tỷ đồng (không thay đổi so với cùng kì năm ngoái và giảm mạnh 39% QoQ), chủ yếu do hoàn nhập 3.000 tỷ đồng chi phí dự phòng các khoản cho vay các tổ chức tín dụng khác. Tại ĐHĐCĐ diễn ra vào ngày 29/4, ban lãnh đạo Vietcombank chia sẻ đã ghi nhận 3.000 tỷ đồng chi phí dự phòng cho các khoản cho vay đối với Ngân hàng Xây Dựng trong năm 2021, nhưng Vietcombank đã thu về 3.000 nghìn tỷ đồng này ngay trong quý 1/2022.

KBVS đánh giá về chất lượng tài sản của Vietcombank thuộc nhóm tốt nhất trong toàn hệ thống ngân hàng với tỷ lệ nợ xấu vẫn duy trì dưới 1,0% và việc Vietcombank đã hoàn thành trích lập 100% nợ tái cơ cấu trong năm 2021 nhờ đó sẽ tạo bộ đệm lợi nhuận giúp ngân hàng tăng trưởng nhanh hơn trong năm 2022.

Chi phí quản lý doanh nghiệp đạt 4.509 tỷ đồng (+47,5%QoQ và -5,65%YoY), chi phí tăng chủ yếu đến từ chi phí quản lý công vụ tăng từ -1.724 tỷ đồng lên 1.292 tỷ đồng, tuy nhiên chi phí lương nhân viên lại giảm 21% QoQ cho thấy VCB vẫn đang kiểm soát tốt chi phí giúp CIR đạt 26,9%, chỉ tăng nhẹ 6,4 điểm % so với quý trước. CIR của VCB vẫn thuộc top thấp trong hệ thống.

Cho năm 2022, VCB đặt mục tiêu lợi nhuận trước thuế tối thiểu 12% tương ứng vượt 30.675 tỷ đồng. Tổng tài sản dự kiến đạt 1.530.000 tỷ đồng tăng 8% so với năm 2021. Dư nợ tín dụng tăng 15% lên 1.120.000 tỷ đồng – theo giới hạn room mà Ngân hàng Nhà nước giao và huy động vốn tăng trưởng phù hợp với tốc độ tăng trưởng tín dụng, dự kiến tăng 9% lên 1.237.500 tỷ đồng. Tỷ lệ nợ xấu hợp nhất được kiểm soát dưới 1,5%. Bên cạnh đó, thông qua chia cổ tức 2021 theo phê duyệt của cơ quan có thẩm quyền và thông qua chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận giữ lại năm 2019 và 2020 với tỷ lệ là 18,1%.

KBSV đánh giá VCB hoàn toàn đủ khả năng để hoàn thành kế hoạch tăng trưởng này dựa trên các yếu tố: (1) Sự hồi phục của nền kinh tế sau đại dịch thúc đẩy nhu cầu vay vốn; (2) Tận dụng tốt lợi thế về CASA; (3) Chất lượng tài sản tốt cùng tỷ lệ bao phủ nợ xấu ở mức cao giúp giảm áp lực trích lập dự phòng trong năm 2022.

KBVS đưa ra dự phóng cho VCB trong năm 2022 như sau: Dự phóng tăng trưởng tín dụng tăng 13,8% trong năm 2022 khi các doanh nghiệp đẩy mạnh vay nợ để hồi phục sau dịch Covid-19. KBVS điều chỉnh dự phóng NIM tăng lên 3,2% tăng 10bps so với dự phóng cũ, với kì vọng VCB vẫn tận dụng tốt lợi thế về CASA, có thể bù đắp cho việc thanh khoản hệ thống không còn dồi dào như năm 2021 khiến chi phí đầu vào của VCB sẽ tăng nhẹ. Thu nhập ngoài lãi chỉ tăng nhẹ 4,4% YoY nhờ động lực từ tăng trưởng doanh thu bancasurance cùng với duy trì lợi thế ở mảng giao dịch ngoại hối.

Năm 2022, NPL duy trì ở mức 1,0% nhờ chất lượng tài sản tốt cùng với bộ đệm dự phòng lớn để xử lý nợ xấu. Chi phí trích lập dự phòng dự kiến ở mức thấp hơn so với năm 2021, đạt 9.873 tỷ đồng do trong năm 2021 VCB đã đẩy mạnh trích lập dự phòng trong khi chất lượng tài sản vẫn duy trì ở mức tốt. KBVS dự báo LNST năm 2022 đạt 26.974 tỷ đồng, tăng 22,9% YoY.

Khuyến nghị mua cổ phiếu VCB với giá mục tiêu 95.000 đồng/cp

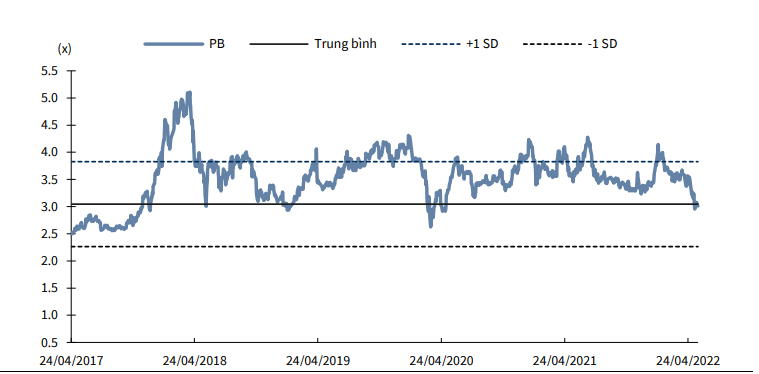

KBVS sử dụng phương pháp định giá là P/B để tìm ra mức giá hợp lý cho cổ phiếu VCB. Với kỳ vọng tăng trường lợi nhuận của VCB sẽ duy trì ở mức cao và kế hoạch phát hành riêng lẻ tăng vốn được hoàn thành vào cuối năm 2022, sẽ giúp VCB có thể mở rộng tăng trưởng tín dụng trong tương lai, kết hợp với chất lượng tài sản tốt và vị thế đầu ngành.

KBVS đưa ra P/B mục tiêu năm 2022 của VCB là 3,1x, tương đương mức trung bình P/B 5 năm của VCB, thấp hơn so với mức dự phóng cũ là 3,4x phản ánh lo ngại chung đối với nhóm ngân hàng bởi rủi ro lạm phát và môi trường lãi suất đang tăng dần lên.

Chỉ số P/B của VCB

|

| Nguồn: Bloomberg, KBSV |

Dựa trên kết quả định giá theo phương pháp P/B, KBVS khuyến nghị MUA (duy trì) đối với cổ phiếu VCB với giá mục tiêu là là 95.000 đồng/cổ phiếu. KBVS đánh giá VCB là một cổ phiếu tốt để đầu tư trong trung và dài hạn.

Trên thị trường chứng khoán, kết phiên 27/5, cổ phiếu VCB tăng 700 đồng lên mức 77.400 đồng/cp, khối lượng giao dịch đạt 892.000 đơn vị.

|

| Diễn biến giá cổ phiếu VCB thời gian gần đây (Nguồn: TradingView) |

Thiện Nhân